Como declarar Imposto de Renda em 2022

- Conteúdo

- Autor: Marketing BHub

- Publicado em 07/04/2022

Muita gente fica em dúvida na hora de declarar o Imposto de Renda. Seja pela quantidade de informações ou por não saber como fazer, várias pessoas se sentem inseguras ao realizar a própria declaração.

Em 2022, implementamos algumas mudanças e apresentamos novidades sobre o envio de informações de rendimentos. O prazo final de entrega é dia 31 de maio, então é muito importante preencher o IR de maneira correta para evitar dores de cabeça.

Para te ajudar nesse processo, nossos especialistas prepararam este artigo com tudo que você precisa saber para declarar o Imposto de Renda em 2022. Confira a seguir!

Quem deve declarar Imposto de Renda?

Pessoas físicas que se enquadram em ao menos um dos casos a seguir no ano-base 2021 devem declarar o Imposto de Renda:

- Ter recebido rendimentos tributáveis superiores a R$ 28.559,70, como salário, 13º, férias, renda de aluguel ou trabalhos extras;

- Ter ganhos isentos e não tributáveis, ou tributados na fonte, maiores que R$40 mil, como no caso de seguro-desemprego e FGTS;

- Ter bens e direitos maiores que R$300 mil;

- Ter investimentos na bolsa de valores;

- Ter recebido dinheiro na venda de imóveis, carros e outros bens;

- Ter empréstimos superiores a R$5 mil.

Lembre-se, você deve pagar o Imposto de Renda anualmente se atender aos pré-requisitos acima. Ele considera a renda de uma pessoa entre o primeiro e o último dias do ano anterior ao envio da declaração.

Quais documentos são necessários para o IR?

Entre os documentos pessoais necessários para a declaração do Imposto de Renda, estão:

- RG;

- CPF;

- Comprovante de endereço;

- Título de eleitor;

- Chave PIX;

- E-mail;

- Dependentes: nome completo, data de nascimento e CPF.

Também é recomendado ter em mãos sua declaração IRPF do último exercício. Usar a declaração passada como ponto de partida normalmente economiza tempo dos declarantes. Mas, caso essa seja sua primeira declaração ou você não possua o recibo de entrega de seu IRPF 2020, fique tranquilo.

Se você tiver dependentes, alimentandos e/ou cônjuge a serem incluídos na declaração, deve informar seus nomes, datas de nascimento e CPFs. Além disso, é importante reunir todos os Informes de Rendimentos que você recebeu em seu e-mail ou endereço físico.

Estes Informes de Rendimentos são emitidos pela empresa onde você trabalha ou pelo banco onde você possui contas bancárias, investimentos, empréstimos e/ou financiamentos.

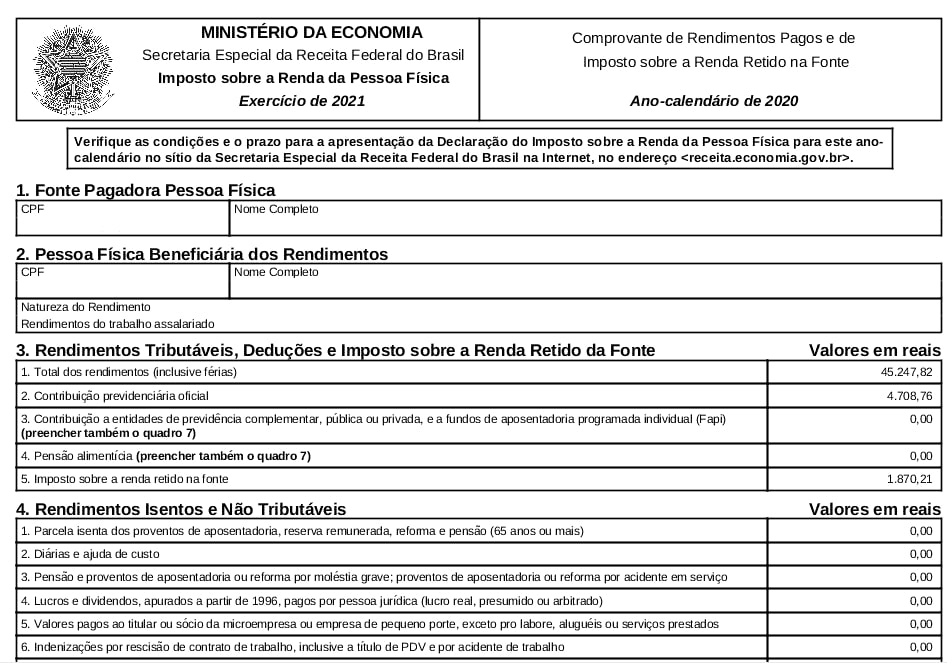

Além disso, o sistema do IRPF 2022, será necessário incluir o valor dos salários e dos impostos retidos na fonte. O valor referente à contribuição para o INSS e os dados da empresa pagadora de seu salário ou pró-labore também serão requisitados.

Contudo, procure incluir os Informes de Rendimentos enviados por bancos tradicionais ou digitais, corretoras, agentes de investimentos e previdência privada. Lembre-se de colocar em sua lista de documentos o Carnê-Leão (se recebe aluguéis ou montantes do exterior) e os DARFs pagos — caso tenha.

Desse modo, se você for fazer a declaração em conjunto com seus dependentes e cônjuge, também será necessário providenciar os Informes de Rendimentos deles.

Novidades do Imposto de Renda para 2022

Contudo, a declaração do Imposto de Renda 2022 traz novidades em relação a anos anteriores. Veja quais são abaixo:

- É possível usar a declaração pré-preenchida em aplicativos e tablets para quem tem contas ouro e prata do portal gov.br;

- Deve-se observar a ficha “Bens e Direitos”, que agora traz grupos relacionados à declaração de bens e códigos específicos sobre eles;

- Todos que tiverem dependentes devem informar se moram ou não no endereço do titular da declaração;

- Se houver restituição do Imposto de Renda, será possível receber o valor por PIX, caso a chave seja o CPF.

Como declarar o Imposto de Renda 2022

A declaração do Imposto de Renda envolve muitas etapas que necessitam de bastante atenção. Confira o passo a passo:

1. Organize-se

A declaração do IRPF possui muitas categorias, divisões e classificações. Por isso, a dica de ouro é dedicar uma parte de seu tempo reunindo, preparando e dividindo seus documentos, recibos e notas fiscais.

Nesta primeira etapa, é interessante fazer uma checklist. Nela, destaque tudo o que você precisa, o que já reuniu e quais documentos faltam.

2. Acesse o programa da Receita Federal

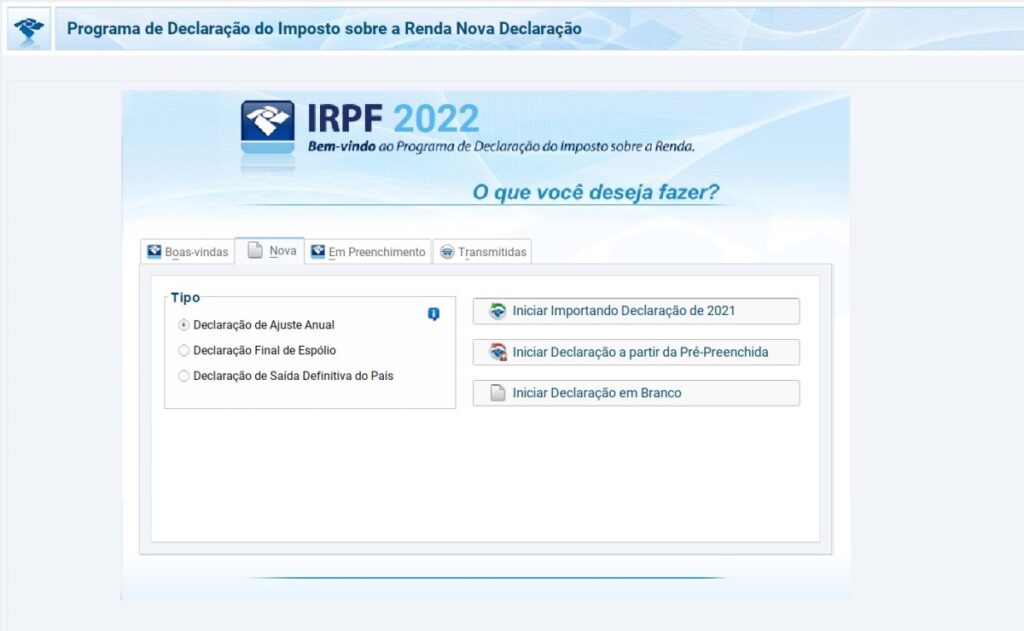

Desse modo, é possível preencher a declaração online ou por meio do Programa de Imposto de Renda. Para celulares e tablets, há o aplicativo “Meu Imposto de Renda”, disponível para quem possui Android ou iOS.

3. Inicie o preenchimento da declaração

Ao abrir a página, programa ou aplicativo, você terá a opção de escolher entre importar sua declaração de 2021 ou iniciar uma em branco.

Comece preenchendo ou confirmando seus dados pessoais e os dados de seus dependentes ou alimentandos. Veja se houve alguma alteração cadastral e confirme seus dados bancários. Aqui, uma das novidades para 2022 é poder inserir sua chave PIX para receber a restituição.

4. Informe seus rendimentos e investimentos

Em seguida, será preciso informar dados relacionados aos rendimentos, como fonte pagadora, tipos de renda, valores e também os bens, como veículos e imóveis.

Você deverá incluí-los na tela “3. Rendimentos Tributáveis, Deduções e Imposto sobre a Renda Retido da Fonte”. Dentre eles, estão:

- Total de rendimentos (inclusive as férias);

- Contribuição previdenciária oficial;

- Contribuição a previdências complementar, pública privada, e a fundos previdenciários;

- Pensão alimentícia;

- Imposto sobre a renda retido na fonte.

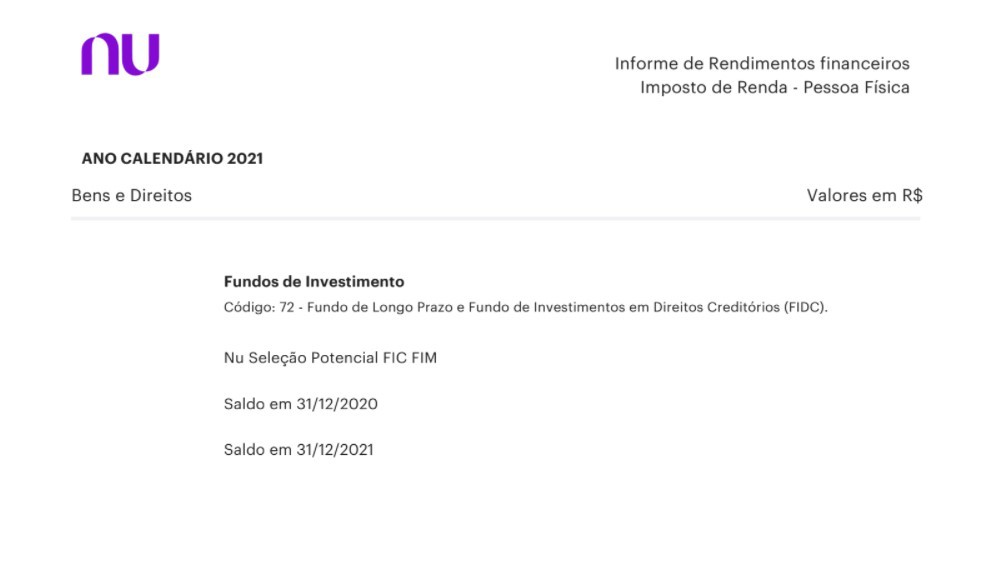

Ademais, se você possui uma reserva financeira, seus investimentos também devem ser incluídos em sua declaração. A lógica é a mesma dos rendimentos, basta seguir o código apresentado pelo banco em seu Informe de Rendimentos.

No exemplo a seguir, o Informe de Rendimentos enviado pelo banco possui a identificação “72”. Ou seja, ao lançar esse investimento em sua declaração, você deverá selecionar o código “72” no Sistema IRPF.

5. Inclua seus imóveis e veículos

Contudo, também é necessário incluir em sua declaração as informações dos imóveis ou veículos que são de sua propriedade. Ao lançar os imóveis, o ideal é se basear no carnê do IPTU. É necessário inserir dados como a área total em metros quadrados, a matrícula e o endereço completo do imóvel.

Para veículos ou motocicletas, o próprio documento do veículo traz as informações que você deve incluir, como número do RENAVAM e placa do veículo.

Lembre-se de que, ao lançar bens financiados, você não deve inserir o valor final deles, mas, sim, o valor pago até o momento. Nessa parte, utilize o campo de observações para escrever os detalhes da aquisição comercial.

Insira o valor da entrada, a data do pagamento, a quantidade de parcelas já pagas e as demais informações que identificam a aquisição.

6. Verifique se existem pendências na declaração

O próprio programa da declaração de IR pode informar se existem pendências ou campos não preenchidos. Por isso, observe o que o sistema da Receita Federal aponta como erro ou pendência e retorne à página para corrigir a informação.

Como não cair na malha fina?

Ademais, a malha fina é uma situação bastante desagradável. Ela ocorre quando há inconsistências entre os dados informados no Imposto de Renda e aqueles usados pela Receita Federal.

Além disso, valores informados incorretamente, dados desatualizados, rendimentos omitidos, informações divergentes em relação a fontes pagadoras… Esses são alguns motivos que podem fazer alguém cair na malha fina.

Para evitar essa situação, é fundamental ter alguns cuidados, como:

- Sempre declarar todos os rendimentos, inclusive aqueles de baixo valor, para tudo ser apresentado na declaração e evitar divergências;

- Tomar cuidado no preenchimento de dados e sempre se atentar ao preencher informações pessoais, seções de rendimentos e ao enviar os documentos;

- Conferir todas as informações inseridas no Imposto de Renda, principalmente aquelas relacionadas aos valores declarados no IR;

- Não atualizar valores de bens como imóveis e veículos, pois devem ser considerados apenas os valores no momento da aquisição ou após benfeitorias e reformas;

- Conferir informações relacionadas a dependentes e despesas médicas, que podem não permitir deduções do imposto a ser pago.

Quais são as diferenças entre IRPF e IRPJ?

Assim, o Imposto de Renda Pessoa Física (IRPF) se aplica a cidadãos comuns, possuidores de CPF. Por outro lado, o IRPJ (Imposto de Renda Pessoa Jurídica) destina-se a empresas, que também precisam reportar seus rendimentos.

Toda empresa deve providenciar a declaração do Imposto de Renda. Contudo, os negócios que se enquadram no regime de tributação Simples Nacional sempre pagam o IR de maneira simplificada pelo DAS (Documento de Arrecadação do Simples).

Ademais, empresas que optaram pelo regime de tributação Lucro Real podem escolher entre a apuração do Imposto de Renda de forma trimestral ou anual. Já os negócios que possuem o regime de tributação de Lucro Presumido devem fazer a declaração trimestralmente.

No caso das empresas, é fundamental contar com a ajuda de profissionais de contabilidade. Esses profissionais executarão a prestação de contas de forma especializada, de acordo com as características do seu negócio, assegurando a correta declaração de todas as informações.

Então, se você não quer que a sua empresa tenha problemas com a declaração do Imposto de Renda, pode contar com os serviços da BHub!

Além disso, com nosso plano Contabilidade as a Service, você tem à disposição um pacote completo de contabilidade digital que vai te ajudar a declarar o IRPJ. Nossos especialistas fazem tudo conforme a legislação, evitando dores de cabeça com a Receita Federal e outros órgãos de fiscalização.

Assim, percebeu que declarar o Imposto de Renda em 2022 pode ser menos complicado do que parece? Consulte nossos especialistas e descubra como a BHub pode ajudar seu negócio nessa época do ano!